Στα «αζήτητα» της Λεωφόρου Αθηνών παραμένουν εγκαταλειμμένες οι περισσότερες από τις 250 εισηγμένες επιχειρήσεις στην Ελλάδα, συμμετέχοντας σαν φαντάσματα στο καθημερινό θέατρο των συναλλαγών της αγοράς, παρά το «success story» της χρηματιστηριακής άνθησης την τελευταία διετία...

Δύο στις τρεις μετοχές, ανάμεσά τους και πολλές υγιών οικονομικά εταιρειών, είναι στην κυριολεξία εξαφανισμένες από το ταμπλό, ως αποτέλεσμα της επενδυτικής αδιαφορίας και της ελάχιστης μέχρι μηδενικής εμπορευσιμότητας, σε ένα χρηματιστήριο το οποίο όχι μόνο συγκαταλέγεται ανάμεσα στα κορυφαία σε απόδοση στον κόσμο, αλλά καταγράφει ταυτόχρονα εκρηκτική αύξηση στις ημερήσιες συναλλαγές, που από τα 50-60 εκατ. ευρώ στα «πέτρινα χρόνια» ξεπερνούν σήμερα σε μέσα ετήσια επίπεδα τα 150 εκατ. ευρώ.

Στην πραγματικότητα, το Χρηματιστήριο της Αθήνας αποτελεί πλέον, περισσότερο από κάθε άλλη περίοδο στο παρελθόν, ένα κλειστό κλαμπ για 10-15 μετοχές μεγάλης κεφαλαιοποίησης, οι οποίες προσελκύουν σταθερά εισροές φρέσκου χρήματος από το εξωτερικό και νέμονται το 95% του τζίρου. Οι υπόλοιπες 230 διακινούν καθημερινά ελάχιστα τεμάχια, καθώς ούτε οι λιγοστοί εναπομείναντες εγχώριοι επενδυτές ούτε, πολύ περισσότερο, οι ξένοι διαχειριστές κεφαλαίων ασχολούνται με εταιρείες που έχουν κεφαλαιοποίηση χαμηλότερη των 500-600 εκατ. ευρώ ή δεν διαθέτουν το απαιτούμενο «βάθος» συναλλαγών ώστε να μπορούν να επενδύουν και να αποεπενδύουν γρήγορα.

Από τις εισροές συνολικού ύψους 3,3 δισ. ευρώ μετά τον Ιούλιο του 2012, τα 2,3 δισ. αφορούν αποκλειστικά μετοχές του FTSE Large Cap, και κυρίως τις συστημικές τράπεζες, οι οποίες παρουσιάζουν «πληθωρισμό» χαρτιών και υψηλή εμπορευσιμότητα, που είναι απαραίτητη προϋπόθεση για να επενδύσει χρήματα ένα ξένο fund. Στην ουσία, αποδέκτες των εισροών και πρωταγωνιστές στο μέτωπο της εμπορευσιμότητας είναι οι δέκα μετοχές του MSCI Greece, οι οποίες τυγχάνουν και της μεγαλύτερης αναγνωρισιμότητας, αλλά και τα warrants των τραπεζών, που συνθέτουν ξεχωριστή αγορά υψηλού ρίσκου μεγάλου «βάθους» για τους ξένους traders.

Αρκεί να σημειωθεί πως σήμερα 1 στις 5 μετοχές δεν «ανοίγει» καν στο ταμπλό για μήνες, ενώ, από τις 110-120 που πραγματοποιούν συναλλαγές επί καθημερινής βάσης, οι περισσότερες δεν κάνουν πάνω από 2-3 πράξεις λίγων τεμαχίων ανά συνεδρίαση, καθιστώντας απαγορευτική την ενασχόληση μαζί τους. Έτσι, ενώ το Χ.Α. φαίνεται να εισπράττει τα οφέλη από τη σταθεροποίηση της οικονομίας και την είσοδο ξένων κεφαλαίων, αυτό ισχύει για πολύ μικρό αριθμό μετοχών, οι οποίες, όμως, αντιπροσωπεύουν το σημαντικότερο τμήμα της αγοράς από πλευράς κεφαλαιοποίησης.

Η χαμηλή εμπορευσιμότητα αναδεικνύεται αυτήν τη στιγμή στο υπ’ αριθμόν ένα πρόβλημα για το ελληνικό Χρηματιστήριο. Ωστόσο, κανείς δεν κάνει κάτι ουσιαστικό γι’ αυτό. Η διοίκηση του Χρηματιστηρίου πήρε μέτρα ήδη από το 2009 καταργώντας την ελάχιστη εμπορευσιμότητα ως κριτήριο υποβάθμισης ή αναβάθμισης μιας μετοχής. Αν δεν το είχε κάνει, σήμερα σχεδόν όλη η κύρια αγορά του Χ.Α. θα ανήκε στα Ειδικά Χαρακτηριστικά και στις υπό επιτήρηση εταιρείες, ενώ οι μετοχές θα διαπραγματεύονταν με «δημοπρασίες». Το θέμα, φυσικά, δεν λύθηκε, αφού εναπόκειται στις διοικήσεις των εισηγμένων εταιρειών να το αντιμετωπίσουν αναθέτοντας σε ειδικούς διαπραγματευτές την τόνωση της εμπορευσιμότητας, ώστε να μην παρουσιάζεται αυτή η ευτελής εικόνα των ακραίων διακυμάνσεων με μονοψήφιο αριθμό τεμαχίων ή των μηδενικών συναλλαγών επί εβδομάδες.

Η διοίκηση του Χ.Α. αναγνωρίζει το πρόβλημα, αλλά σηκώνει τα χέρια ψηλά, επισημαίνοντας πως το φαινόμενο θα αρχίσει να υποχωρεί σταδιακά με τη βελτίωση των οικονομικών επιδόσεων των εισηγμένων, την ανασύσταση του εγχώριου κλάδου των θεσμικών επενδυτών, όταν και αν γίνει αυτή, και την παγκόσμια προβολή των επιχειρήσεων μέσα από διεθνείς δείκτες, όπως αυτοί για τις επιχειρήσεις με εξαγωγικό προσανατολισμό.

Η σημερινή πραγματικότητα, ωστόσο, δύσκολα θα αλλάξει και νομοτελειακά για αρκετά χρόνια η ενασχόληση με μετοχές της «δεύτερης ταχύτητας» του Χ.Α. θα αποτελεί υψηλού ρίσκου επενδυτική επιλογή, που μπορεί μεν να αποφέρει ισχυρές αποδόσεις μακροπρόθεσμα σε όσους λάβουν εγκαίρως θέσεις, αλλά μεσοπρόθεσμα επιφυλάσσει κινδύνους χρονοβόρου «εγκλωβισμού», υψηλών διακυμάνσεων, χειραγώγησης προς τη μια ή την άλλη κατεύθυνση, ακόμα και εξόδου από το ταμπλό με χαμηλού κόστους δημόσιες προτάσεις από τους βασικούς μετόχους.

|Οι πρωταθλητές στην εμπορευσιμότητα

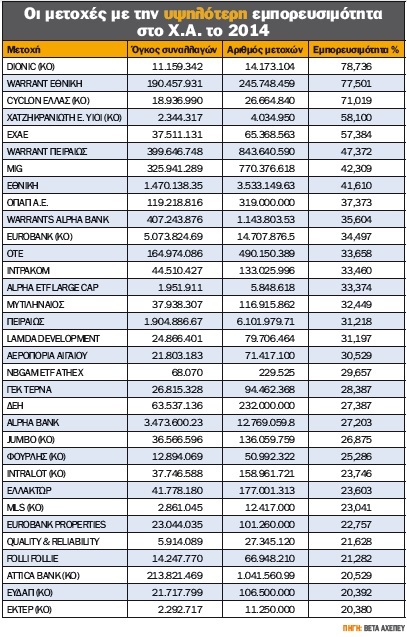

Οι μετοχές που πρωταγωνιστούν στο ταμπλό από πλευράς όγκου συναλλαγών είναι κατά κύριο λόγο εκείνες των εταιρειών του FTSE Large Cap 25, αλλά και λιγοστές απαξιωμένων εταιρειών χαμηλής κεφαλαιοποίησης. Συνολικά, μόλις 50 από τις 250 εισηγμένες έχουν διακινήσει φέτος πάνω από το 10% των μετοχών τους στο ταμπλό, ενώ οι μισές από αυτές παρουσιάζουν εμπορευσιμότητα άνω του 20%.

Δεν σημαίνει, δε, πως οι μετοχές με μεγάλη εμπορευσιμότητα έχουν πάντα και θετικές αποδόσεις. Ειδικά στις «συστημικές» τράπεζες όπως και σε πολλές από τις μετοχές χαμηλής κεφαλαιοποίησης, που φιγουράρουν πρώτες στη λίστα των πιο εμπορεύσιμων αξιών στο επτάμηνο Ιανουαρίου-Ιουλίου, συμβαίνει το αντίθετο, καθώς καταγράφουν σημαντικές απώλειες. Σε κάποιες περιπτώσεις οι υψηλοί όγκοι συναλλαγών καταδεικνύουν είτε «ξεφόρτωμα πριν από το τέλος» είτε μεγάλης έκτασης κινήσεις trading και συνδρομή των market makers.

Την υψηλότερη εμπορευσιμότητα φέτος έχει στο ταμπλό η Dionic, όπου σε επτά μήνες άλλαξε χέρια το 79% του μετοχικού κεφαλαίου. Όχι τυχαία, αφού η εταιρεία, που έχει ενταχθεί σε επιτήρηση, εμφανίζει ληξιπρόθεσμα τραπεζικά δάνεια 50 εκατ. ευρώ , ενώ «παίζεται» το μέλλον της. Η μετοχή της φέτος έχει χάσει το 75% της αξίας της, η οποία μετά βίας ξεπερνά το 1 εκατ. ευρώ.

Αντίστοιχα μεγάλη εμπορευσιμότητα παρουσιάζει και η αλευροβιομηχανία Χατζηκρανιώτη, που επίσης αποτιμάται σε μόλις 1 εκατ. ευρώ (-93% από το 2007), αν και στην περίπτωσή της η μετοχή της έχει άνοδο 40% μέσα στο 2014. Το γεγονός ότι έχει διακινήσει το 50% των μετοχών της φέτος δείχνει ότι οι επενδυτές της εγκαταλείπουν.

Ανάμεσα στις «μικρές» που ξεχωρίζουν φέτος είναι και η εταιρεία πληροφορικής Q&R, η οποία ελέγχεται από τον Αθ. Πουλιάδη, ξένα funds, αλλά και τις πιστώτριες τράπεζες. Φέτος έχει αλλάξει χέρια πάνω από το 21% του μετοχικού κεφαλαίου της, με την αξία της να έχει διπλασιαστεί από τις αρχές του έτους (18 εκατ. ευρώ), μετά και το split που πραγματοποίησε.

Τα warrants των τραπεζών ανήκουν στις πλέον εμπορεύσιμες αξίες στο Χ.Α. Στην Εθνική έχει αλλάξει χέρια πάνω από το 77% των παραστατικών τίτλων και το 41% των μετοχών, ενώ στην Πειραιώς έχει διακινηθεί το 47,7% των warrants και το 31% των μετοχών και, τέλος, στην Alpha Bank το 36% των warrants και το 27% των μετοχών.

Στην κορυφή σε επίπεδο εμπορευσιμότητας βρίσκονται, επίσης, η μετοχή της ΕΧΑΕ με 37,5 εκατ. τεμάχια ή το 57% των τίτλων της, της MIG, του ΟΤΕ, του ΟΠΑΠ, της Μυτιληναίος, της Lamda Development (λόγω και των μεγάλων προσυμφωνημένων συναλλαγών), της Aegean Airlineς, της ΔΕΗ, αλλά και οι Fourlis, Folli Follie, Intralot και Ελλάκτωρ.

Οι "ακίνητοι" τίτλοι

Δεκάδες μετοχές της μικρότερης κεφαλαιοποίησης είναι κυριολεκτικά ανύπαρκτες στο χρηματιστηριακό ταμπλό. Τα στοιχεία του επταμήνου δείχνουν πως για τουλάχιστον 100 τίτλους η εμπορευσιμότητα κινείται πέριξ του μηδενός, στην πράξη, δηλαδή, έχουν πραγματοποιήσει συναλλαγές μερικών εκατοντάδων ή χιλιάδων τεμαχίων όλη τη χρονιά. Συνολικά 70 εισηγμένες έχουν εμπορευσιμότητα κάτω από 1% του συνόλου των μετοχών και 120 λιγότερο από 3%. Οι περισσότερες «ανοίγουν» σπάνια για μία ή δύο συνεδριάσεις την εβδομάδα, ενώ υπάρχουν περιπτώσεις τίτλων που με μερικές εκατοντάδες τεμάχια καθημερινά καταγράφουν μεγάλες απώλειες ή κέρδη. Είναι προφανές ότι με τέτοια χαρακτηριστικά η αγορά δεν μπορεί να λειτουργήσει αποτελεσματικά, καθώς, πέρα από τις καθημερινές συναλλαγές, με αυτές τις χρηματιστηριακές επιδόσεις οι εταιρείες δεν έχουν καμία πρόσβαση σε κεφάλαια.

Η χαμηλή εμπορευσιμότητά τους μπορεί να οφείλεται είτε στην υπερσυγκέντρωση από τους βασικούς μετόχους, όπως συμβαίνει στις μετοχές των ξενοδοχειακών ομίλων, των ακινήτων και των ΜΜΕ, η εμπορευσιμότητα των οποίων εξαντλείται φέτος στο 0,02% έως το 0,1% των μετοχών τους (ΓΕΚΕ, Ιονική Ξενοδοχειακή, Αστήρ Παλλάς, Αστικά Ακίνητα, Λάμψα, Τηλέτυπος, Πήγασος κ.ά.), είτε αποκλειστικά στην απουσία ενδιαφέροντος από τους επενδυτές εξαιτίας των οικονομικών προβλημάτων ή του μικρού μεγέθους τους. Τέτοιες περιπτώσεις είναι μετοχές όπως η Euromedica, η Μπήτρος, οι Μινωικές, οι Μύλοι Κεπενού, οι Μύλοι Λούλη, ο όμιλος Ideal, η Byte, η Hellas On Line, η Attica Group και δεκάδες ακόμα.

Ανάμεσα στα «αζήτητα» του ταμπλό υπάρχουν και αρκετές καλές εταιρείες, η Πλαστικά Κρήτης, για παράδειγμα, που, ενώ έχει κεφαλαιοποίηση άνω των 140 εκατ. ευρώ, διακινεί λίγες εκατοντάδες τεμάχια την ημέρα, η ΕΛΒΑΛ, που με αποτίμηση 200 εκατ. ευρώ έχει εμπορευσιμότητα μόλις 1,4%, η Quest Συμμετοχών, ο ΟΛΘ, η ΕΥΑΘ, η Κρι-Κρι, η Βιοχάλκο, η Σαράντης, η Άβαξ και άλλες που όλη τη χρονιά εμφανίζουν εμπορευσιμότητα από 2 έως 5%, με αποτέλεσμα να αποτρέπεται η συστηματική ενασχόληση ενεργών χαρτοφυλακίων.

Tροχοπέδη ο «αφανισμός» των ιδιωτών επενδυτών

Ο «αφανισμός» των εγχώριων επενδυτών από την αγορά τα τελευταία χρόνια και η δημιουργία νέας γενιάς προβληματικών επιχειρήσεων λόγω της κρίσης έχουν προκαλέσει ανεπανόρθωτη βλάβη στη λειτουργία του Χρηματιστηρίου. Δεν είναι μόνο η απουσία των κωδικών λιανικής που επιδρά αρνητικά στην εμπορευσιμότητα των μετοχών, αλλά και η κατάρρευση του κλάδου των θεσμικών επενδυτών (επενδυτικές εταιρείες και αμοιβαία κεφάλαια) που στο παρελθόν διοχέτευαν κεφάλαια σε μια ευρύτερη γκάμα τίτλων μεσαίας και χαμηλότερης κεφαλαιοποίησης. Η κατάσταση αυτή, σύμφωνα με τις εκτιμήσεις χρηματιστηριακών παραγόντων, δεν πρόκειται να αλλάξει σύντομα, καθώς τα διαθέσιμα προς επένδυση κεφάλαια των ιδιωτών και των θεσμικών επενδυτών έχουν περιοριστεί δραματικά. Το πιθανότερο αποτέλεσμα είναι να υπάρξει σταδιακά, μέσα στα επόμενα δυο-τρία χρόνια, ευρύτατο «ξεκαθάρισμα» του ταμπλό που θα οδηγήσει σε συρρίκνωση του αριθμού των εισηγμένων, μέσα είτε από πτωχεύσεις είτε από διαγραφές μετοχών.

Σήμερα και παρά τον τριπλασιασμό της αποτίμησης του ελληνικού Χρηματιστηρίου από τα 20 στα 60 δισ. ευρώ, οι περισσότεροι επενδυτές παραμένουν εγκλωβισμένοι σε μετοχές εταιρειών που αποκτήθηκαν σε πολλαπλάσιες τιμές. Η συγκέντρωση των συναλλαγών στις λίγες εταιρείες της υψηλής κεφαλαιοποίησης περιορίζει δραματικά τις επιλογές των επενδυτών, η πλειονότητα των οποίων βλέπει τις μετοχές που είχαν αποκτήσει τα τελευταία χρόνια να μην παρουσιάζουν κινητικότητα και, συνεπώς, να λιμνάζουν σε χαμηλά επίπεδα τιμών.

Το ενδιαφέρον, δε, των ιδιωτών έχει μειωθεί αισθητά το τελευταίο διάστημα. Είναι ενδεικτικό πως τον Ιούνιο ο ρυθμός ανοίγματος νέων κωδικών υποχώρησε σε ιστορικά χαμηλά, καθώς δεν άνοιξαν παρά 638 νέες μερίδες από Έλληνες επενδυτές, οι μισές σε σχέση με τον μέσο όρο του 2014 και μόλις στο 1/3 του 2013.

Σε πολύ χαμηλά επίπεδα διαμορφώνεται πλέον και η κινητικότητα των ενεργών επενδυτών, αφού, παρά την άνοδο του τζίρου, ως συνέπεια των αυξημένων τιμών των μετοχών, ο μέσος όρος των ενεργών μερίδων (αυτές που κάνουν τουλάχιστον μία πράξη τον μήνα) έχει πέσει κοντά στις 30.000, όταν πέρυσι έφτανε στις 40.000 ή και τις 90.000, με τη συντριπτική πλειονότητα των πράξεων να αφορά τις μετοχές του MSCI Greece.

* Αναδημοσίευση από την εφημερίδα "Κεφάλαιο" της 26ης Ιουλίου

Δεκάδες μετοχές της μικρότερης κεφαλαιοποίησης είναι κυριολεκτικά ανύπαρκτες στο χρηματιστηριακό ταμπλό. Τα στοιχεία του επταμήνου δείχνουν πως για τουλάχιστον 100 τίτλους η εμπορευσιμότητα κινείται πέριξ του μηδενός, στην πράξη, δηλαδή, έχουν πραγματοποιήσει συναλλαγές μερικών εκατοντάδων ή χιλιάδων τεμαχίων όλη τη χρονιά. Συνολικά 70 εισηγμένες έχουν εμπορευσιμότητα κάτω από 1% του συνόλου των μετοχών και 120 λιγότερο από 3%. Οι περισσότερες «ανοίγουν» σπάνια για μία ή δύο συνεδριάσεις την εβδομάδα, ενώ υπάρχουν περιπτώσεις τίτλων που με μερικές εκατοντάδες τεμάχια καθημερινά καταγράφουν μεγάλες απώλειες ή κέρδη. Είναι προφανές ότι με τέτοια χαρακτηριστικά η αγορά δεν μπορεί να λειτουργήσει αποτελεσματικά, καθώς, πέρα από τις καθημερινές συναλλαγές, με αυτές τις χρηματιστηριακές επιδόσεις οι εταιρείες δεν έχουν καμία πρόσβαση σε κεφάλαια.

Η χαμηλή εμπορευσιμότητά τους μπορεί να οφείλεται είτε στην υπερσυγκέντρωση από τους βασικούς μετόχους, όπως συμβαίνει στις μετοχές των ξενοδοχειακών ομίλων, των ακινήτων και των ΜΜΕ, η εμπορευσιμότητα των οποίων εξαντλείται φέτος στο 0,02% έως το 0,1% των μετοχών τους (ΓΕΚΕ, Ιονική Ξενοδοχειακή, Αστήρ Παλλάς, Αστικά Ακίνητα, Λάμψα, Τηλέτυπος, Πήγασος κ.ά.), είτε αποκλειστικά στην απουσία ενδιαφέροντος από τους επενδυτές εξαιτίας των οικονομικών προβλημάτων ή του μικρού μεγέθους τους. Τέτοιες περιπτώσεις είναι μετοχές όπως η Euromedica, η Μπήτρος, οι Μινωικές, οι Μύλοι Κεπενού, οι Μύλοι Λούλη, ο όμιλος Ideal, η Byte, η Hellas On Line, η Attica Group και δεκάδες ακόμα.

Ανάμεσα στα «αζήτητα» του ταμπλό υπάρχουν και αρκετές καλές εταιρείες, η Πλαστικά Κρήτης, για παράδειγμα, που, ενώ έχει κεφαλαιοποίηση άνω των 140 εκατ. ευρώ, διακινεί λίγες εκατοντάδες τεμάχια την ημέρα, η ΕΛΒΑΛ, που με αποτίμηση 200 εκατ. ευρώ έχει εμπορευσιμότητα μόλις 1,4%, η Quest Συμμετοχών, ο ΟΛΘ, η ΕΥΑΘ, η Κρι-Κρι, η Βιοχάλκο, η Σαράντης, η Άβαξ και άλλες που όλη τη χρονιά εμφανίζουν εμπορευσιμότητα από 2 έως 5%, με αποτέλεσμα να αποτρέπεται η συστηματική ενασχόληση ενεργών χαρτοφυλακίων.

Tροχοπέδη ο «αφανισμός» των ιδιωτών επενδυτών

Ο «αφανισμός» των εγχώριων επενδυτών από την αγορά τα τελευταία χρόνια και η δημιουργία νέας γενιάς προβληματικών επιχειρήσεων λόγω της κρίσης έχουν προκαλέσει ανεπανόρθωτη βλάβη στη λειτουργία του Χρηματιστηρίου. Δεν είναι μόνο η απουσία των κωδικών λιανικής που επιδρά αρνητικά στην εμπορευσιμότητα των μετοχών, αλλά και η κατάρρευση του κλάδου των θεσμικών επενδυτών (επενδυτικές εταιρείες και αμοιβαία κεφάλαια) που στο παρελθόν διοχέτευαν κεφάλαια σε μια ευρύτερη γκάμα τίτλων μεσαίας και χαμηλότερης κεφαλαιοποίησης. Η κατάσταση αυτή, σύμφωνα με τις εκτιμήσεις χρηματιστηριακών παραγόντων, δεν πρόκειται να αλλάξει σύντομα, καθώς τα διαθέσιμα προς επένδυση κεφάλαια των ιδιωτών και των θεσμικών επενδυτών έχουν περιοριστεί δραματικά. Το πιθανότερο αποτέλεσμα είναι να υπάρξει σταδιακά, μέσα στα επόμενα δυο-τρία χρόνια, ευρύτατο «ξεκαθάρισμα» του ταμπλό που θα οδηγήσει σε συρρίκνωση του αριθμού των εισηγμένων, μέσα είτε από πτωχεύσεις είτε από διαγραφές μετοχών.

Σήμερα και παρά τον τριπλασιασμό της αποτίμησης του ελληνικού Χρηματιστηρίου από τα 20 στα 60 δισ. ευρώ, οι περισσότεροι επενδυτές παραμένουν εγκλωβισμένοι σε μετοχές εταιρειών που αποκτήθηκαν σε πολλαπλάσιες τιμές. Η συγκέντρωση των συναλλαγών στις λίγες εταιρείες της υψηλής κεφαλαιοποίησης περιορίζει δραματικά τις επιλογές των επενδυτών, η πλειονότητα των οποίων βλέπει τις μετοχές που είχαν αποκτήσει τα τελευταία χρόνια να μην παρουσιάζουν κινητικότητα και, συνεπώς, να λιμνάζουν σε χαμηλά επίπεδα τιμών.

Το ενδιαφέρον, δε, των ιδιωτών έχει μειωθεί αισθητά το τελευταίο διάστημα. Είναι ενδεικτικό πως τον Ιούνιο ο ρυθμός ανοίγματος νέων κωδικών υποχώρησε σε ιστορικά χαμηλά, καθώς δεν άνοιξαν παρά 638 νέες μερίδες από Έλληνες επενδυτές, οι μισές σε σχέση με τον μέσο όρο του 2014 και μόλις στο 1/3 του 2013.

Σε πολύ χαμηλά επίπεδα διαμορφώνεται πλέον και η κινητικότητα των ενεργών επενδυτών, αφού, παρά την άνοδο του τζίρου, ως συνέπεια των αυξημένων τιμών των μετοχών, ο μέσος όρος των ενεργών μερίδων (αυτές που κάνουν τουλάχιστον μία πράξη τον μήνα) έχει πέσει κοντά στις 30.000, όταν πέρυσι έφτανε στις 40.000 ή και τις 90.000, με τη συντριπτική πλειονότητα των πράξεων να αφορά τις μετοχές του MSCI Greece.

* Αναδημοσίευση από την εφημερίδα "Κεφάλαιο" της 26ης Ιουλίου

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου

Για να αποφευχθούν περιπτώσεις εμφάνισης υβριστικών σχολίων ή άλλων ποινικά κολάσιμων πράξεων, όλα τα σχόλια πριν δημοσιευτούν ελέγχονται.

Παρακαλούμε μην αποστέλετε πληροφορίες άχρηστες προς τη λειτουργία του συγκεκριμένου blog.

Τα μηνύματα είναι προσωπικές απόψεις των αποστολέων και σε καμία περίπτωση δεν εκφράζουν τους δημιουργούς ή διαχειριστές της συγκεκριμένης σελίδας.